Risikolebensversicherung

Schützen Sie, was Ihnen lieb ist!

Der Tod eines nahestehenden Menschen ist immer schmerzlich und eine belastende Zeit, in der vieles in den Hintergrund rückt. Eine Risikolebensversicherung hält „den Rücken frei”, damit in dieser schwierigen Phase nicht auch noch finanzielle Sorgen hinzukommen.

Denn, auch wenn die Gedanken in dieser Zeit sicherlich woanders sind, die finanziellen Verpflichtungen laufen weiter. Lebenshaltungskosten, Geschäftskredite oder ein Baudarlehen – finanzielle Verpflichtungen sollten nicht auf den Schultern der Hinterbliebenen lasten. Mit einer Risikolebensversicherung können Sie die Existenz Ihres Ehe-, Lebens- oder Geschäftspartners optimal absichern.

Staatliche Absicherungen

Hilfe vom Staat – was bekommen die Hinterbliebenen?

Witwen-/Witwerrente

Stirbt ein Ehepartner, bekommen Witwe bzw. Witwer eine Witwen-/Witwerrente. Das bekannte Sterbegeld wird seit 2004 nicht mehr gezahlt.

Die Höhe der Hinterbliebenenrente richtet sich nach der Rente, auf die der verstorbene Ehepartner zum Zeitpunkt seines Todes Anspruch gehabt hätte. Bei Berufstätigen ist die Grundlage die Rente wegen Erwerbsminderung.

Für alle, die nach dem 31.12.2001 geheiratet haben oder bei denen beide Partner nach dem 1.1.1962 geboren sind gilt: Nur wer bei Tod des Ehepartners mindestens ein Kind erzieht oder das 45. Lebensjahr vollendet hat (wird seit 2012 schrittweise auf 47 erhöht) oder erwerbsgemindert ist, hat einen Anspruch auf die große Witwen-/Witwerrente. Andernfalls wird die kleine Witwen-/Witwerrente gezahlt.

Eigene Einkünfte, z. B. Gehalt, Mieteinnahmen oder Kapitalvermögen, werden teilweise angerechnet und verringern die Rentenansprüche.

Beide Renten werden grundsätzlich nur solange gezahlt, bis Witwe oder Witwer wieder heiraten.

Kleine Witwen-/Witwerrente:

25% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen, befristet auf 2 Jahre

Große Witwen-/Witwerrente:

55% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Halbwaisenrente:

10% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Vollwaisenrente:

20% der Alters- bzw. Erwerbsminderungsrente des Verstorbenen

Die Risikolebensversicherung

Sorgen Sie vor

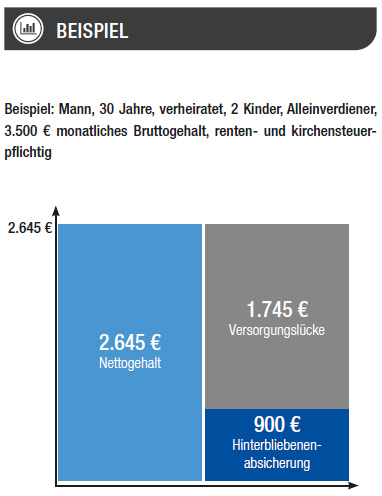

Die durchschnittliche Witwen-/ Witwerrente beträgt gerade mal 570 € im Monat. Die Unterstützung durch den Staat reicht somit keinesfalls, um den gewohnten Lebensstandard beizubehalten.

Durch eine Risikolebensversicherung können neben den Beerdigungskosten (durchschnittlich zw. 4.000 € bis 6.000 €) auch die laufenden Verpflichtungen beglichen werden. Deshalb sollte die Versicherungssumme, die im Todesfall ausgezahlt wird, ausreichend hoch sein.

Der genaue Absicherungsbedarf hängt von der jeweiligen Lebenssituation ab.

Ein Alleinverdiener mit Frau, zwei kleinen Kindern und einer Hypothek hat sicherlich einen anderen Bedarf als ein kinderloses Ehepaar, das zur Miete wohnt.

Monatliche Lebenshaltungskosten, z.B.:

- Miete, allgem. Nebenkosten

- Strom, Wasser, Heizung

- Telefon, Internet

- Kindergarten

- Hypothekenzahlung an die Bank

- Lebensmittel, Kleidung, Mobiliar

- Betriebskosten für das Auto, Monatstickets für Bus/Bahn

- Versicherungsprämien

- Hobby/Freizeit

Faustformel:

Die Versicherungssumme sollte etwa drei bis fünf Brutto-Jahresgehältern entsprechen. Belastungen durch Darlehen sollten dabei zusätzlich berücksichtigt werden.

Für die oben erwähnte Beispiel-Familie sollte die Versicherungssumme also mind. 150.000 bis 200.000 EUR betragen.

Arten der Risikolebensversicherung

Bei Beantragung einer Risikolebensversicherung sind im entsprechenden Antrag Gesundheitsfragen zu beantworten. Es ist wichtig, dass Sie diese Fragen wahrheitsgemäß beantworten, um Ihren Versicherungsschutz nicht zu gefährden. Je nach Krankengeschichte und gewünschter Absicherungshöhe sind evtl. weitere Unterlagen erforderlich, wie z.B. Arztberichte.

Steigende Lebenshaltungskosten und Inflation erhöhen Ihren Vorsorgebedarf. Damit der Versicherungsschutz auch in vielen Jahren noch Ihrem Absicherungsbedarf entspricht, empfiehlt es sich, einen Vertrag mit Dynamik abzuschließen. Durch die Dynamisierung erhöht sich Ihr Versicherungsschutz in regelmäßigen Abständen automatisch – ohne erneute Gesundheitsprüfung. Zusätzlich bieten Verträge mit umfangreichen Nachversicherungsgarantien die Sicherheit, dass Sie den Schutz an veränderte Lebenssituationen anpassen können. So ermöglichen diese Garantien z.B., dass Sie die Versicherungssumme bei Geburt eines Kindes ohne erneute Gesundheitsprüfung erhöhen können.

Stellen Sie sicher, dass die Laufzeit ausreichend lange gewählt wird. Eine vorzeitige Kündigung des Versicherungsvertrages ist unproblematisch möglich. Eine Verlängerung ist meist mit einer erneuten Gesundheitsprüfung und höheren Prämien verbunden. Auch bei einer Risikolebensversicherung „spart“ ein junges Eintrittsalter Geld. Zudem sollten Sie die Versicherungssumme hoch genug wählen. Sichern Sie lieber etwas mehr ab, damit auch ungeplante Entwicklungen in Ihrem Leben und steigende Ansprüche im Laufe der Zeit mitberücksichtigt sind.

Klassische Risikoversicherung – Hinterbliebenenschutz

Besonders für junge Familien mit Wohneigentum und Kindern sowie Firmengründer steigt das Risiko einer existenzbedrohenden Lage durch den Tod des (Geschäfts-)Partners.

Bei der klassischen Absicherung legen Sie zu Beginn die Höhe der Versicherungssumme fest. Diese bleibt während der gesamten Laufzeit gleich – abgesehen von einer Dynamik oder wenn Sie aktiv eine Erhöhung bzw. Reduzierung beantragen. Dies verschafft Ihnen eine hohe Planungssicherheit. Wenn sich Ihre Lebensumstände ändern, kann die Versicherungssumme nach oben oder unten angepasst werden. Greift bei der gewünschten Erhöhung die sog. Nachversicherungsgarantie, ist keine erneute Gesundheitsprüfung notwendig.

Viele Versicherungsgesellschaften bieten auch an, die Risikolebensversicherung in eine Kapitallebensversicherung umzuändern, wenn Sie eines Tages keinen reinen Todesfallschutz mehr wünschen.

Risikoversicherung mit fallender Summe

Sie wissen heute schon, dass Sie in Zukunft immer weniger finanzielles Risiko absichern müssen (z.B. weil zu einem bestimmten Zeitpunkt eine Immobile abbezahlt ist und die Belastung bis dahin Stück für Stück weniger wird)? Dann ist eine Risikoversicherung mit fallender Summe die perfekte Lösung. Die Versicherungssumme sinkt jedes Jahr um einen konstanten Wert – und damit passen sich auch die Beiträge an.

Verbundene Risikoversicherung

Mit einer Partner-Risikoversicherung beziehen Sie eine weitere Person in den Versicherungsschutz ein. Die Versicherungssumme wird nur einmal fällig – und zwar dann, wenn eine der beiden versicherten Personen stirbt. Optimal, um sich zu günstigen Beiträgen gegenseitig abzusichern.

Risikoversicherung nach Tilgungsplan

Sie möchten eine neue oder laufende Hypothek absichern, dabei aber nicht unnötig viel bezahlen? Eine Risikoversicherung nach Tilgungsplan ist als Restschuldversicherung dafür ideal: Ihr Versicherungsschutz passt sich Jahr für Jahr automatisch Ihrem Restdarlehen an. Nutzen Sie als Bauherr oder Immobilieneigentümer die Vorteile einer Versicherung, mit der Sie immer genau richtig abgesichert sind!

Eine Risikolebensversicherung ist eine relativ günstige Absicherungsform. Hohe Versicherungsummen sind meist schon für wenig Geld versicherbar. Die Versicherungsprämie hängt in der Regel von Alter, Beruf, Versicherungssumme und Laufzeit ab. Es können aber noch Zuschläge für riskante Hobbys oder Vorerkrankungen dazu kommen. Die meisten Versicherungsunternehmen bieten zudem günstigere Prämien für Nichtraucher an.

In den meisten Angeboten wird eine Brutto- und eine Netto-Prämie ausgewiesen. Dieser Unterschied kommt zustande, da die Versicherungsunternehmen die Kunden an den erwirtschafteten Überschüsse beteiligen. Sofern Sie sich für das System der „Beitragsverrechnung“ entschieden haben, reduzieren die Überschüsse die laufenden Prämien. Die Netto-Prämie ist der derzeit gültige Zahlbeitrag für Ihre Risikolebensversicherung. Die Brutto-Prämie ist der maximal mögliche Beitrag, wenn die Überschussbeteiligung reduziert werden muss. Damit Ihre Prämie auch in vielen Jahren noch bezahlbar bleibt, ist es wichtig, ein finanzstarkes Unternehmen zu wählen, das Ihnen auch in Zukunft noch hohe Überschüsse gutschreiben kann.

Wichtige Steuerhinweise

Um steuerliche Nachteile (z.B. Erbschaftsteuer) zu vermeiden, ist eine umfassende Beratung sinnvoll.

Dies gilt insbesondere für nichteheliche Lebensgemeinschaften und Geschäftspartner, die eine gegenseitige Absicherung wünschen. In diesen Fällen kann es sinnvoller sein, zwei getrennte Verträge abzuschließen. Wenn Sie eine Versicherung auf das Leben Ihres Partners abschließen (und umgekehrt), erhalten Sie im Todesfall Ihres Partners die Versicherungssumme. Eine Meldung an das Finanzamt erfolgt nicht – es fällt keine Erbschaftsteuer an

Bildnachweis

Die nachstehenden Bilder wurden von der VEMA eG für die Verwendung in diesen Landingpages lizenziert:

- Fotolia #10061010 (two little girls back to back in quarrel isolated on white) | Urheber: Noam

- Fotolia #19601438 (Young family playing together on a bed) | Urheber: WavebreakMediaMicro

- Fotolia #25744703 (Pleasure) | Urheber: AboutLife

- Fotolia #26363850 (autumn spring love couple) | Urheber: detailblick-foto

- Fotolia #3104755 (veiled woman places flower on grave) | Urheber: Ashley Whitworth

- Fotolia #5307580 (Großes, rotes Glashaus – The Glashouse) | Urheber: djdarkflower

- Fotolia #76187736 (summer action) | Urheber: drubig-photo

- Fotolia #19601438 (Young family playing together on a bed) | Urheber: WavebreakMediaMicro

- Fotolia #26363850 (autumn spring love couple) | Urheber: detailblick-foto